Das Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und der Schweiz ist ein wichtiger Aspekt für Grenzgänger, die in Deutschland wohnen und in der Schweiz arbeiten.

Dieses Abkommen verhindert, dass diese Personen doppelt, also in beiden Ländern, besteuert werden. In diesem Artikel erläutern wir die wichtigsten Aspekte des DBA und erklären, wie es sich auf Grenzgänger auswirkt.

Das wichtigste zum DBA auf einen Blick

- Das DBA verhindert, dass die Einkünfte von Grenzgängern in der Schweiz doppelt besteuert werden

- Grenzgänger zahlen die Einkommensteuer in Deutschland, wenn sie weniger als 186 Tage im Jahr in der Schweiz übernachten

- Eine Ansässigkeitsbescheinigung ist erforderlich, um die Vorteile des DBA in Anspruch zu nehmen

Sie wollen Grenzgänger werden?

Unsere Experten beraten zu allen wichtigen Themen:

✅ Krankenversicherung

✅ Optionsrecht

✅ Altersvorsorge & Säule 3a

✅ Bewilligungen & Anträge

Unabhängig. Persönlich.

Bequem am Telefon.

Was ist das Doppelbesteuerungsabkommen (DBA)?

Das Doppelbesteuerungsabkommen legt fest, dass Einkünfte, die in einem Land erzielt werden, in einem anderen Land nicht erneut oder nur unter bestimmten Bedingungen besteuert werden dürfen. Zwischen Deutschland und der Schweiz besteht ein DBA bereits seit dem Jahr 1971 und wurde mehrmals aktualisiert, zuletzt im Jahr 2012.

Gemäß dem Abkommen werden zum Beispiel Einkünfte aus selbständiger Arbeit, Unternehmensgewinne, Zinsen, Dividenden und Lizenzgebühren geregelt. Es enthält auch Bestimmungen zur Vermeidung der Doppelbesteuerung von Einkommen aus Quellen wie Immobilienbesitz und Kapitalgewinnen.

Darüber hinaus sieht das Abkommen vor, dass Doppelbesteuerungsstreitigkeiten zwischen den beiden Ländern durch Verhandlungen beigelegt werden können, um eine einvernehmliche Lösung zu finden. Es stellt auch Mechanismen zur Verfügung, um die Zusammenarbeit und den Informationsaustausch zwischen den Steuerbehörden beider Länder zu fördern, um Steuervermeidung und -hinterziehung zu bekämpfen.

Das Doppelbesteuerungsabkommen zwischen Deutschland und der Schweiz hat sich als wichtige Grundlage für die Förderung der wirtschaftlichen Beziehungen und des grenzüberschreitenden Handels erwiesen. Es bietet Rechtssicherheit für Unternehmen und Einzelpersonen, die in beiden Ländern tätig sind, und trägt zur Stärkung der wirtschaftlichen Zusammenarbeit und des freien Personen- und Kapitalverkehrs bei.

Anwendung des DBA auf Grenzgänger

Für Grenzgänger, die in Deutschland wohnen und in der Schweiz arbeiten, ist das Doppelbesteuerungsabkommen (DBA) besonders relevant. Grenzgänger sind Personen, die regelmäßig in einem Land arbeiten, aber ihren Wohnsitz im benachbarten Land haben. Das DBA stellt sicher, dass Grenzgänger nicht doppelt besteuert werden und ihre steuerliche Situation klar geregelt ist.

Die 183-Tage-Regelung für Grenzgänger

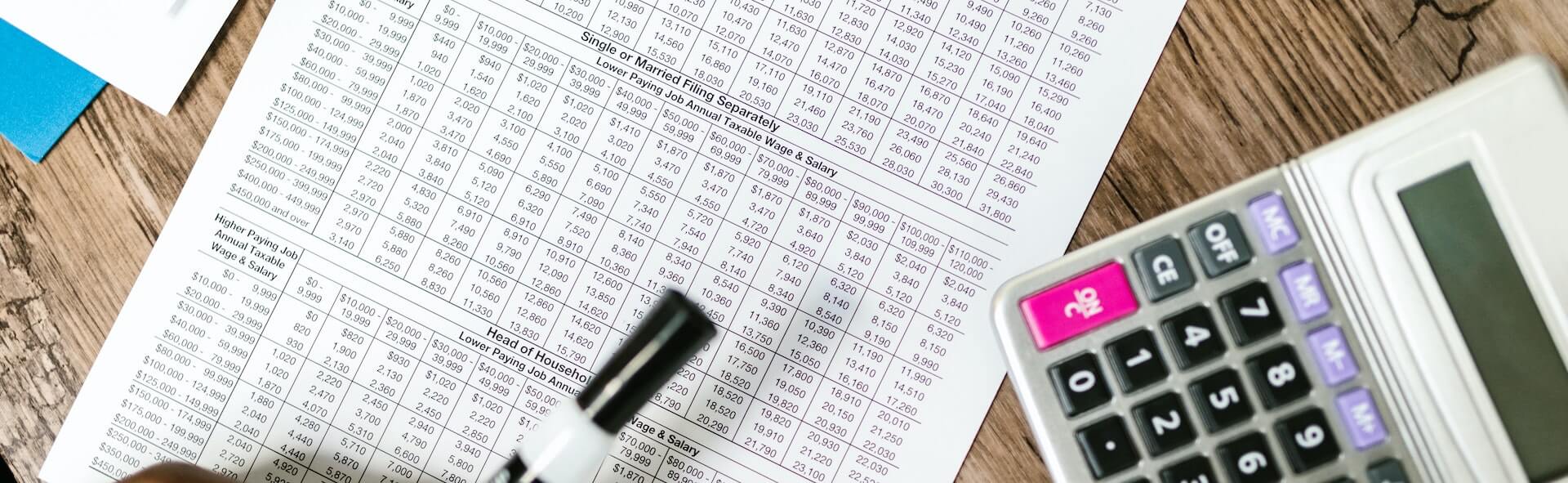

Eine wichtige Regelung für Grenzgänger ist die sogenannte 183-Tage-Regelung. Sie besagt, dass wenn ein Grenzgänger nicht mehr als 183 Tage innerhalb eines Steuerjahres in der Schweiz übernachtet, das Besteuerungsrecht für das Arbeitseinkommen bei seinem Wohnsitzland, also Deutschland, liegt.

In diesem Fall muss der Grenzgänger sein Arbeitseinkommen in Deutschland versteuern.

Mehr zum Thema: Die Grenzgängerbewilligung

Besteuerung von Einkommen für Grenzgänger unter dem DBA

Gemäß dem DBA gilt grundsätzlich, dass das Besteuerungsrecht für das Arbeitseinkommen dem Staat zusteht, in dem die Arbeit ausgeführt wird – also der Schweiz. Dies bedeutet, dass das Arbeitsentgelt in der Schweiz besteuert wird.

Jedoch gibt es Ausnahmen von dieser Regel, insbesondere wenn der Grenzgänger seinen Lebensmittelpunkt in Deutschland hat und regelmäßig dorthin zurückkehrt.

Vollständige Informationen zur Besteuerung von Grenzgänger und der Steuererklärung finden Sie hier: Steuern für Grenzgänger in der Schweiz.

Quellensteuer für Grenzgänger

Für deutsche Grenzgänger, die in der Schweiz arbeiten, spielt die Quellensteuer eine bedeutende Rolle im Rahmen des Doppelbesteuerungsabkommens (DBA) zwischen beiden Ländern.

Die Quellensteuer in Höhe von 4,5% wird von der Schweiz erhoben und direkt vom Arbeitslohn des Grenzgängers abgezogen. Gemäß dem DBA kann die in der Schweiz einbehaltene Quellensteuer auf die deutsche Einkommensteuer angerechnet werden, um eine Doppelbesteuerung zu vermeiden.

Hilfreich: Der Brutto-Netto-Lohnrechner für Grenzgänger in der Schweiz

Ansässigkeitsbescheinigung

Als Grenzgänger, der vom DBA profitieren möchte, ist es wichtig, die entsprechenden Verfahren und Voraussetzungen zu beachten. In der Regel muss der Grenzgänger eine Bescheinigung über seine steuerliche Ansässigkeit beim Wohnsitzfinanzamt, also dem Finanzamt in Deutschland, beantragen und diese dann dem Schweizer Arbeitgeber vorlegen.

Diese Bescheinigung bestätigt, dass der Grenzgänger in Deutschland steuerlich ansässig ist und somit von den Vorteilen des Doppelbesteuerungsabkommens profitieren kann.

Abgabe der Einkommensteuererklärung als Grenzgänger

Deutsche Grenzgänger in der Schweiz sind zur jährlichen Abgabe einer Einkommensteuererklärung in Deutschland verpflichtet. Der schweizer Arbeitslohn muss dabei in der Anlage N-Gre für Grenzgänger angegeben werden.

Nach Abschluss der Bearbeitung der Steuererklärung wird die Jahressteuer durch einen Steuerbescheid festgelegt. Gegebenenfalls werden auch die Einkommensteuervorauszahlungen für kommende Kalenderjahre angepasst.

Bei der Berechnung der Jahressteuer werden die bereits geleisteten Vorauszahlungen und die in der Schweiz erhobene Quellensteuer bis zu einer Höhe von 4,5 % angerechnet.

Dadurch wird sichergestellt, dass bereits entrichtete Beträge berücksichtigt werden und eine mögliche Doppelbesteuerung vermieden wird. Die genaue Berechnung der Steueranrechnung erfolgt gemäß den geltenden Regelungen des Doppelbesteuerungsabkommens.

Doppelbesteuerungsabkommen DBA und Home Office

Während der Corona-Pandemie wurden Sonderregelungen für Grenzgänger zwischen Deutschland und der Schweiz getroffen.

Aufgrund der Reisebeschränkungen konnten Grenzgänger im Homeoffice in Deutschland arbeiten und dennoch ihren Grenzgänger-Status behalten. Die Tage im Homeoffice wurden als Arbeitstage in der Schweiz angerechnet.

Durch eine Bescheinigung des Arbeitgebers und Information des Finanzamts am Wohnsitz blieben Grenzgänger sozialversichert. Steuer- und Krankenversicherungsregelungen änderten sich nicht. Diese Sonderregelung lief nun am 30. Juni 2023 aus.

Seit dem 1. Juli 2023 gelten jetzt neue Regelungen für Grenzgänger bezüglich der Homeoffice-Arbeit. Gemäß dem Doppelbesteuerungsabkommen war es ihnen bisher gestattet, maximal 24,9% ihrer Arbeitszeit im Homeoffice in Deutschland zu verbringen.

Die Behörden mehrerer Länder, einschließlich Deutschland und der Schweiz, haben nun eine Rahmenvereinbarung getroffen, die es Grenzgängern erlaubt, bis zu 49,9% ihrer Arbeitszeit im Homeoffice zu arbeiten.

Dadurch wird die Homeoffice-Arbeit für Grenzgänger weiterhin erleichtert, während die Einhaltung des Doppelbesteuerungsabkommens gewahrt bleibt.

Hier finden Sie alle Informationen zum Thema: Home Office für Grenzgänger in der Schweiz

Häufig gestellte Fragen zum DBA

Hat die Schweiz ein Doppelbesteuerungsabkommen mit Deutschland?

Ja, die Schweiz hat ein Doppelbesteuerungsabkommen mit Deutschland. Dieses Abkommen regelt die Besteuerung von Personen und Unternehmen, die in beiden Ländern tätig sind.

Wann ist ein DBA anwendbar?

Ein DBA ist anwendbar, wenn eine Person oder ein Unternehmen in beiden Vertragsstaaten steuerpflichtig ist. Dies ist oft der Fall bei Grenzgängern, die in einem Land wohnen und in einem anderen Land arbeiten.

Welche Länder haben DBA mit Deutschland?

Deutschland hat Doppelbesteuerungsabkommen mit vielen Ländern weltweit. Dazu gehören die Schweiz, die USA, Großbritannien, Frankreich, die Niederlande, Österreich, Italien, Spanien, Japan und Kanada. Eine vollständige Liste kann auf der Website des Bundesfinanzministeriums eingesehen werden.

Was ist die Ansässigkeitsbescheinigung für Grenzgänger?

Die Ansässigkeitsbescheinigung ist ein wichtiges Dokument, das die steuerliche Behandlung einer Person im Rahmen des DBA regelt und die Zusammenarbeit zwischen den Steuerbehörden der beteiligten Länder erleichtert, um eine korrekte Besteuerung sicherzustellen.

Können Grenzgänger im Home Office arbeiten?

Deutsche Grenzgänger, die für einen Arbeitgeber in der Schweiz arbeiten, dürfen seit dem 01.07.2023 bis zu 49,9% ihrer Arbeitszeit im Home Office in Deutschland verbringen. Dabei bleiben die gewohnten Regelungen zum Doppelbesteuerungsabkommen und dem Sozialversicherungsstatus für Grenzgänger erhalten.